【新唐人北京時間2020年09月30日訊】2000年的網際網路泡沫破裂、2008年的次貸危機以及上世紀八九十年代的多次危機,本質上都是金融危機。其外在表現是經濟活動基本正常,但因各種原因導致的資產價格在短期內出現劇烈波動,然後導致通貨緊縮,這又進一步引發負債企業和負債家庭被動、集中進行債務違約(即引爆債券市場),最後就威脅到了經濟活動尤其是金融體系。此時,央行通過印鈔對受到流動性威脅的經濟體系、資產價格體系和金融體系進行救助,就緩解了金融危機,讓經濟活動回到了正常的軌道上。

這本質就是一種吹牛模式,通過印鈔解決一切問題。央行不斷通過印鈔來解決金融危機,就可以向整個世界吹牛,咱可以包打天下。全世界的政要和韭菜也就對印鈔形成了嚴重的依賴性,期盼央行可以將吹牛進行到底。同時,不斷印鈔吹牛就讓債券市場不斷膨脹,吹成了大肥牛。當將債券市場被刺破的時候,就結束了。

新冠病毒(又稱中共病毒,COVID-19)全球大流行之後,央行立即按以往的原則照方抓藥,開啟吹牛模式,美聯儲的資產負債表從去年9月的3.95萬億美元快速膨脹至今年8月的7萬億美元以上,這意味著12個月的時間內膨脹了超過3萬億美元,如果再考慮商業銀行的槓桿率,這意味著至少十幾萬億美元進入了市場。再加上歐洲央行、日本央行、英格蘭央行都在照方抓藥,數十萬億美元的鈔票滾滾而來。

雖然央行照方抓藥,但這次的病人卻完全不一樣。

新冠病毒的全球大流行,將數十億人禁足在家中,這至少是百年未遇的場景,這徹底破壞了生產活動,無論必需品還是非必需品的供給端同時下降;人們被禁足在家中,或限制了人的活動,非必需品的需求端下降;

爆點一;非必需品供給、需求同時下降,但生產企業的債務不會下降,這就形成了錯配,工業企業的一輪大破產雖然可以被政府救助所推遲,但遲到不代表不到。當債務違約潮到來之後,天上飛的牛就該摔下來了。

爆點二;從歷史來說,任何一次病毒的全球大流行,都發生在太陽活動的低迷期,根源在於世界時刻都在產生著新病毒,當太陽活動很旺盛的時候,就可以抑制病毒的繁殖,也就難以大流行。相反,病毒之所以可以大流行就在於太陽活動低迷、對病毒的抑制能力減弱,讓病毒可以加速傳播。也就是說,病毒的全球大流行是太陽活動減弱週期的必然結果之一,可這卻不是唯一的結果,太陽活動減弱對蟲害的抑制能力一樣會減弱,就會損害農業生產能力,所以,歷史上的瘟疫大流行與飢荒就總是相伴相生。同時,太陽活動弱,意味著輻射到地球的能量密度就會減弱,穀物與水果的單位產量下降,進一步降低供給。今年在居住地真實體驗到了這一現象,周邊鄰居家的蘋果、梨樹所結出的果實比往年明顯偏小三分之一甚至以上。也就是說,太陽活動減弱就會損害食品的供給能力。從全球總體氣候來說,今年的冷熱更加不均,也更加極端,中低緯度地區的氣溫明顯偏低,但北極地區的氣溫卻異常偏高,8月居然達到史無前例的38度高溫,這是典型的熱帶溫度,這種極端氣候模式會嚴重破壞農業生產。現在相關國際組織已經預告拉尼娜已經到來,對農業活動的威脅繼續加大。

無論是否對人們進行禁足,必需品的需求都基本不變,可瘟疫大流行實施的禁足措施、太陽活動對農業活動所帶來的影響,就嚴重影響必需品的供給,這是另一類錯配,這個錯配的結果就是由必需品推動的通脹會威脅債務市場,牛皮破了。

所以,新冠病毒的全球大流行所帶來的危機,不是有資產價格劇烈波動引發的金融危機,而是類似石油危機觸發的經濟危機,破壞的是全球的生產活動和產業鏈。無論在非必需品市場還是必需品市場都造成嚴重的錯配,引爆債務。

上述邏輯以前陸續說過,但最終,問題都應該落在價格上:

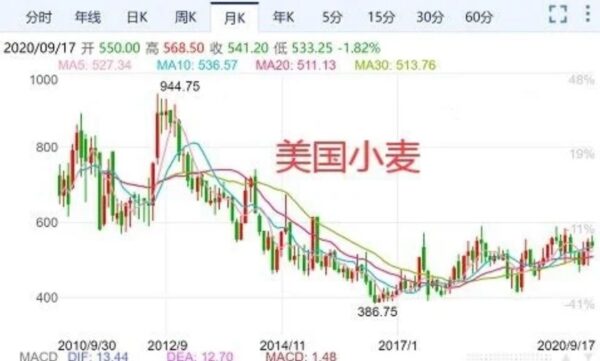

美國芝加哥小麥價格月K線走勢圖(作者博客)

美國芝加哥小麥價格月K線走勢圖(作者博客)

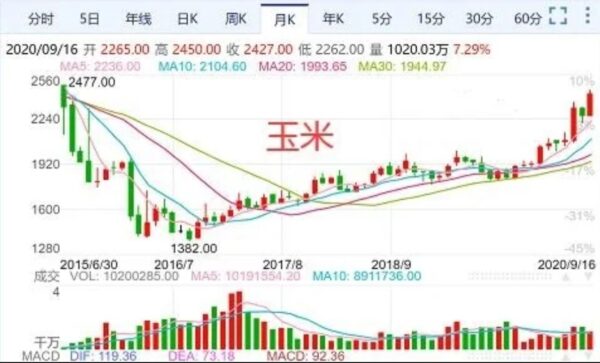

第一張是國內的玉米價格走勢,牛蹄還在奔騰向前,並且已經出現了加速的跡象。業內估計,中國玉米的供需缺口被認為在2000-7000萬噸(不同機構的數字有差異),佔總消費量(約2.9億噸)的6.9%至24%,這是相當高的水平,如此大的缺口必然推動價格大幅上漲。基於玉米與小麥用於飼料時具有可替代性,玉米價格必然拉動小麥價格。荳油、菜籽油、棕櫚油價格今年都出現了連續的上漲。

第二至第四張是芝加哥大豆、小麥、玉米價格走勢,雖然彼此間的價格走勢並不同步,但牛市起步的味道已經甚濃。

糧食價格決定了所有食品的價格,生活必需品推動的通脹已經呼之欲出,牛皮在爆破的前夜。

最終,最大的問題可能還是會落在川普(特朗普)身上。

以往的經濟全球化時期,全球經濟問題由各國領導人一起協商解決、同舟共濟,全球必需品(農產品)過剩的時候一起過剩,短缺的時候彼此共同忍受價格上漲的壓力。

自從川普當政以來,老人家也一直希望通過寬鬆的貨幣政策將吹牛進行到底,希望牛繼續在天上飛。可現在遇到了問題,美國政府的債務率到年底時預計會達到140%以上,一旦生活必需品推動的通脹開始加速上行,老人家就只能破產。過去我一直在說,美國必須通脹,只有如此才能稀釋債務。但美國絕不希望必需品帶動的通脹,因為這會壓制工業活動、影響稅收收入,直接讓川普回老家。

此時,他會怎麼做?必然的做法是維持寬鬆的貨幣政策繼續推動通脹,但又要避免由必需品推動的結構性通脹。

美國是全球最重要的穀物出口國,2018/2019年度的小麥出口量是2680萬噸,佔全球出口總量約24%;玉米出口4700萬噸,約佔全球出口總量的27%;大豆出口佔全球出口總量的32.7%。為了避免必需品價格上漲推動的結構性通脹,他肯定會限制生活必需品的出口,平抑國內價格。而且可以基本肯定的是,他會達到目的。

可一旦美國限制必需品(穀物肉類等)出口,國際市場就會發生短缺,不僅價格會坐上火箭,甚至有錢也買不到,那些穀物進口國的通脹就會失去控制,利率市場也就會失去控制,以往通過印鈔負債吹起來的「會在天上飛的牛」就要落地了,牛皮吹破了。

傳言說,國內某最著名地產商開始尋求地方政府救助,這是第一條擱淺的鯊魚。這會在商業銀行形成數千億壞賬,這就是債務錯配(供給與需求錯配)加上流動性趨緊(真實通脹水平上漲必然導致流動性趨緊)所帶來的第一聲爆破聲。現在和未來很長一段時間,新房價格漲跌已經是次要因素,爛尾將是核心風險。對二手房來說,流動性喪失將是根本問題。

一個時代結束了……

人們總希望過去的經驗可以重複,期待吹牛的場景可以不斷繼續下去。當邏輯基礎發生改變的時候(即金融危機被經濟危機取代之後),牛皮就會吹爆,債務就會爆炸,遊戲就會演成慘劇……

當吹牛成為流行病的時候,最終的結局又能是什麼哪?

(轉自看中國/責任編輯:葉萍)