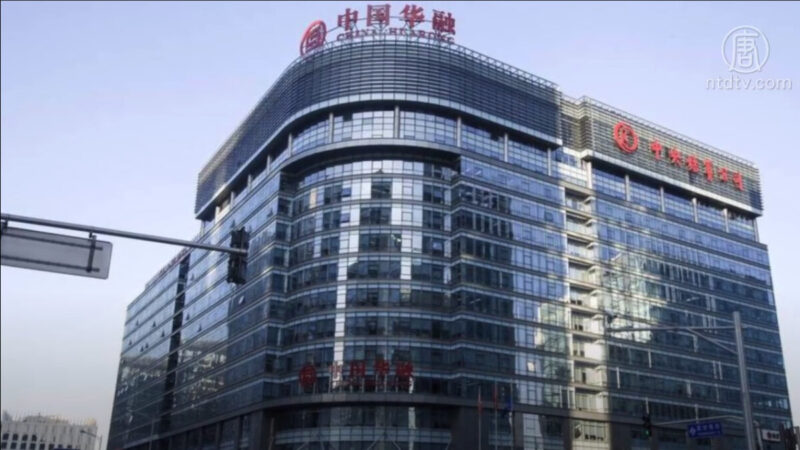

【新唐人北京時間2021年08月20日訊】延遲4個多月後,中國華融公司2020年度業績終於浮出水面,年虧損逾千億元(人民幣,下同)的數字令外界大為震驚。近期,華融自救動作頻頻,不斷出售旗下資產,轉讓或重組股權,乃至在多個國資公司的援助下進行資本重組。然而,外界更關心的是,華融這上千億究竟是怎麼虧掉的。

當地時間8月18日晚,財報久久難產的華融公司發布盈利警告稱,經初步測算,該集團2020年度經營業績預計將出現虧損,而歸屬於公司股東的淨虧損,預計為1,029.03億元。

華融的財報則顯示,截至2020年6月末,華融總資產為17,315.14億元,總負債為15,634.87億元,資產負債率為90.3%;而負債中,借款為7,660.81億元,應付債券及票據為3,388.58億元。

此前,華融公司遲遲沒有對外發布2020年度的業績報告,以相關交易尚待確定,且業績審計需要更多時間為由,於4月1日宣布延遲刊發2020年度財報,同時該公司的股票停牌。

外界注意到,在停牌前,華融公司的市值約為333億元。如今該公司卻爆出逾千億元的巨額虧損,這個巨大的反差令外界頗為震驚。更令外界感到蹊蹺的是,華融公司號稱在2012年到2017年期間的年收入複合增長40%;直到2019年,該公司的淨利潤仍達14.24億元。

巨虧超過1,000億元究竟是什麼概念?一個名叫蔣東文的作者在網易號上撰文指出,這相當於華融在一年內,平均每天燒掉約2.8億元人民幣。

而對於中國華融這1,029億到底是怎麼虧掉的?華融公司對外解釋了兩個原因:

其一,2020年華融原董事長賴小民受賄、貪污、重婚案的開庭審理並宣判後,公司對其任職期間激進經營、無序擴張造成的風險資產進行了評估及減值測試,當期確認了信用減值損失和公允價值變動損失,對經營業績造成了重大影響。

其二,中共肺炎疫情導致部分客戶履約能力下降,致使這部分資產質量加速劣變。

華融公司稱,該公司對這兩種資產全面摸底、評估及減值測試後,當期確認了信用減值損失和公允價值變動損失,並一次性計提了損失。

對此,蔣東文在其發表的文章中解讀稱,按照華融公司的上述解釋,意思是該公司的壞帳一直在帳面上,只是在2020年進行了確認,現在要把帳面上的這些不實資產核銷掉。

文章提到,已經身陷囹圄的華融國際原總經理白天輝曾對外表示,賴小民執掌華融期間為追求個人政績而過分看重短期利潤,為此華融公司的人員紛紛去投一些高風險、來錢快的項目,而華融踩的最大的雷是中弘股份,這就是賴小民時期的產物。

資料顯示:賴小民從2009年1月開始擔任中國華融資產管理公司黨委副書記和總裁,2012年9月起任中國華融資產管理股份有限公司黨委書記、董事長。2021年1月5日,天津市第二中級法院以受賄罪、貪污罪和重婚罪,判處賴小民死刑,剝奪政治權利終身,並沒收個人全部財產。2021年1月29日,賴小民被執行了死刑。

據公開的資訊,中國華融成立於2012年9月28日,其主業為經營處置不良資產,其前身中國華融資產管理公司是中共國務院於1999年11月1日批准設立的四大AMC之一,該公司設立的初衷是幫助銀行剝離處置呆壞帳。然而在發展過程中,四大AMC業務早已不限於不良資產的處置,其業務也逐漸由政策化轉向商業化。

2004年,中共財政部發布《金融資產管理公司有關業務風險管理辦法》後,四大AMC均展開了金融版圖擴張行動,其中又尤以中國華融發展最為迅猛。

2015年10月30日,中國華融在香港上市後,迅速發展為擁有銀行、證券、租賃、信託、期貨、消費金融等金融牌照的大型金控集團。2017年,中國華融被評為「最會賺錢的前30家中國企業」之一。但是,自2017年後,中國華融主業的盈利能力轉弱,信貸類、海外投資等高風險項目占比較大,最後把自身變成了「不良資產」。

如今,華融為自救正以市場化處置方式,剝離其非主業子公司及金融牌照。

據陸媒《時代週報》報導,中國華融在今年6月29已發布公告,擬轉讓其持有的華融中關村不良資產交易中心股份有限公司79.6%的股權;8月2日又發布公告稱,擬出售華融消費金融70%股權,並將重組華融信託股權。

這篇報導提到,中國華融新聞發言人介紹說,該公司已於8月18日分別與中信集團、中保投資有限責任公司、中國人壽資產管理有限公司、中國信達資產管理股份有限公司、遠洋資本控股有限公司簽署了投資框架協議。而此次引進戰略投資者事宜,是擬通過發行新股份的方式引入多個投資者對公司進行增資,僅涉及資本重組,並無計劃進行債務重組。

外界戲稱,這五個公司現在充當了拯救華融的「白衣騎士」。

(記者唐迪綜合報導/責任編輯:林清 )