【新唐人北京时间2021年02月23日讯】大纪元之前曾分析中共法院对P2P案件的大量判案信息,而记者在进一步调查中国网贷平台数据以及过去十余年中的相关政策宣传后,发现中国P2P爆雷潮并不仅是老板骗钱跑路或监管失察的问题,网贷业的整体坍塌与当局的系统安排之间存在明显的关联。

今年1月15日中共央行宣布P2P全部“清零”,2020年金融风险攻坚战取得重要阶段性成果。几乎是同时,2021年1月13日深圳千亿P2P平台——小牛资本集团的“小牛在线”和“小牛私募”平台,被当局以涉嫌非法吸收公众存款罪立案调查。

事实上,去年11月中国银保监会就曾宣布P2P清零。不过对于无数P2P出借人(投资人)而言,当局的清零运动不仅未能保护自己的投资,反而彻底引爆了财富被清零的地雷阵。以小牛在线为例,从2020年5月宣布“良退”,到被深圳公安抓捕前,小牛累计兑付2.38亿元,兑付比例仅为2.28%,数十万投资人的逾百亿待收借款或化为泡影。

中国P2P行业发展了14年,高峰时同时有五千多家运营,年交易规模约3万亿元人民币,最终给中国民众造成了多大损失?

虽然中共并未公布详情,但银保监会主席郭树清去年曾透露网贷平台“还有出借人的八千多亿元没有回收”。

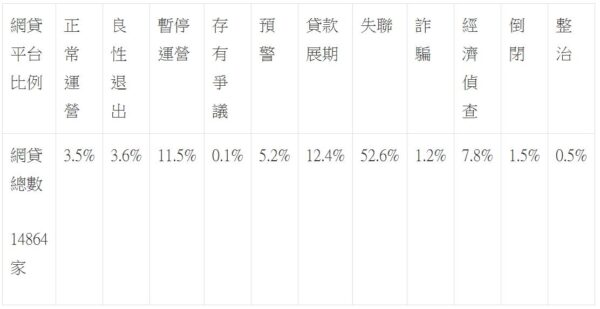

公开统计:1.5万家P2P平台 9成有问题

根据对51网贷、网贷110、网贷100等网贷门户网站,以及中共当局发布的P2P爆雷公司名单进行的不完全统计,自从2007年中国内第一家P2P平台拍拍贷成立起,过去14年网贷平台先后上线至少有14864家,归属的独立公司至少有13378家。

本报记者对各网站公布数据整理后发现,仅被网贷门户网站曝光的1855个网贷平台,参与人数就有3.44亿人,待还余额高达9369亿。这1855个P2P平台在网贷平台总数中占比12.5%。

由此可知,郭树清去年披露的网贷业8000亿元坏帐应是“缩水”数据,中国民众被P2P吞噬的血汗钱至少逾万亿。

根据对各网贷门户网站公布数据的不完全统计,近1.5万家P2P平台中,被清零前能够正常运营和良性退出的比例仅为7.1%,其它暴露各种问题的网贷平台占比逾9成。

问题平台的超高比例表明,中国P2P行业整体上并未良性发展,当局监管形同虚设。

中国P2P发展与中共政策变化的关联性

大纪元先前报导《法院案例泄中国P2P背后隐秘》(报导原文)曾经披露,被立案的P2P平台缺失监管。而后续对中国网贷行业的进一步调查揭示出中国P2P行业的飞速发展和整体坍塌,都并非偶然。

最明显的证据就是,“你看中人家利息,人家看中你本金”,是相当老套的庞氏骗局,但在中国大陆曾经成为政府推动的“金融创新”——P2P网络金融。

财经评论员唐敖分析说,名义上P2P应该仅从事信息中介业务,不涉及资金,但在中共管治下,中国P2P几乎都涉足信用中介,直接操办资金借贷,而后者往往包装着多种新花样的老骗局。

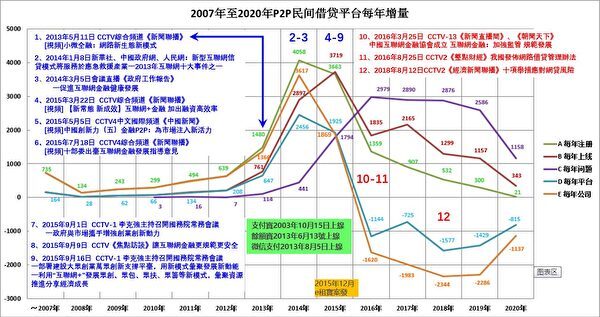

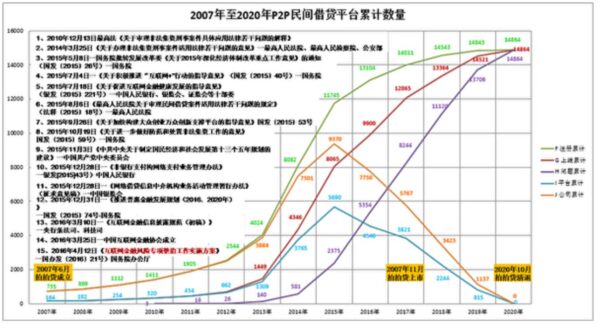

以中国首家P2P拍拍贷2007年成立为起点,针对2007-2020年P2P平台的上线时间和工商注册/变更时间进行分析,可以看出,中国网贷行业每年平台净增量及累计数量曲线,与中共当局对互联网金融的宣传和政策支持之间,存在明显的关联性。

P2P每年平台增量图显示出,中国网贷平台发展经过三个阶段:

1)2007~2012年为没有官方推动的平稳发展时期,爆雷平台不多。

2)2013~2015年为官方宣传P2P后(宣传内容1-9),网贷平台迅猛发展阶段。

这一阶段中,在当局鼓励金融创新,大力发展“互联网+普惠金融”的政策号召下,中央及各地官方媒体争相报导和宣传,吸引了几亿万中国民众的关注和积极响应,P2P因此迅速发展成为炙手可热的行业。

国内最有影响力的官方媒体中央电视台,先后数十次正面报导P2P。据不完全统计:《新闻联播》6次、《焦点访谈》4次、《中国新闻》1次、《整点财经》1次、《经济新闻朕播》1次,国家层面中央政府负责人先后4次发声力挺P2P。

2013年至2014年成为了全国各大主要城市出台“促进互联网金融产业发展”政策最密集的年份,并持续到2015年。下图梳理了部分互联网金融政策。

2013~2014年仅一年时间,网贷年注册公司数量由1480个暴增至4058家;年上线平台由761个暴增至2897个;年平台净增数量由647个暴增至2456个。

2014~2015年,增速不如前一年,但净增量依然惊人。与此同时,2015年问题平台1794个,为2014年问题平台的4.1倍,显示P2P问题开始爆发。

3)2016年至2020年为爆雷整治清退阶段。年注册公司数量、年上线平台数量逐年下降,问题平台持续四年保持每年2000家以上,使平台及公司净增量持续为负增长,直至2020年网贷平台全部清退归零。

P2P累计数量图反映出,2010年开始中共曾多次出台对网贷相关领域的管理规定,但明显并未执行,P2P数量加速攀升。直到2015年12月E租宝案发后,中共国务院发布《互联网金融风险专项整治工作实施方案》,之后几年又连续出台几十个相关管理办法或规定,中国网贷业的发展一落千丈。

大纪元之前的报导已经披露了,在爆雷的P2P平台中,逾九成原本应受到工商和金融部门的审查和监管,甚至近半爆雷P2P平台从创办之初就是在违法经营——打着“咨询”的招牌进行募资。

在此基础上,中国P2P行业的发展曲线与当局政策、监管变化的关联性则揭示出中国网贷平台的高速发展主要是受政府推动;P2P平台的欺诈乱象直至被一刀切清零,都是当局阶段性放纵监管的直接结果。

透视中国P2P背后的黑手

中国P2P平台昔日的窜起,除了中共的宣传和背书外,更重要的是其背后的经济推手,或者说诱惑力。

根据中国银行业公开数据,在中国P2P行业上升期,即2007年至2016年间,中国经济中的M2(广义货币)年平均增长率达到15%,而同期银行定期利率不到5%。这相当于中国人手中的钱,如果存在银行中,每年都贬值了10%。

而P2P行业提供的高回报(利息),对于并无太多投资选择的普通中国民众而言,无疑具有相当大的吸引力。

根据对网络上公开的9108个网贷平台利率的统计分析,10%以下占22%,10-25%占76%,25%以上的占2%。P2P回报率普遍比同期银行存款利率高出数倍,甚至10多倍。

为了争抢投资,P2P平台只能提供更高的利率,这也使得中国网贷行业的整体经营情况更趋恶化,许多平台从开始就是借旧还新的庞氏骗局。

财经评论员唐敖认为,中共大力宣传和政府高层的背书,使得高利率的P2P对普通中国人具有难以抵抗的诱惑力——投资回报不比股市低、有政府担保应当风险小。唐敖指出,中共过去推行的货币、金融和监管等种种政策,就是推动P2P发展的原生动力;对于广大中国民众而言,相当于“请君入瓮”,诱惑或迫使民间财富急速流入P2P这个吸金黑洞。

被反复“清零”的中国P2P行业,如今所遗留的最大问题就是如何偿还成千上万亿的投资人出借款。

中共虽然发起了清零P2P的政治运动,但从未对如何偿还出借款做出任何表态。大纪元的多篇采访曾报导,数以百万计的中国P2P投资受害人现已变成当局“维稳”的重点对象。

值得一提的是,中共在清零P2P的过程中,许多P2P平台被当局判定为非法吸收公众存款。

不过,依据中共最高法2010年12月13日发布的《关于审理非法集资刑事案件具体应用法律若干问题的解释》(中共法律原文),认定“非法吸收公众存款或者变相吸收公众存款”应同时具备以下四个条件:未经有关部门依法批准或者借用合法经营的形式吸收资金;通过媒体、推介会、传单、手机短信等途径向社会公开宣传;承诺在一定期限内以货币、实物、股权等方式还本付息或者给付回报;向社会公众即社会不特定对象吸收资金。

比对最高法的这一司法解释,中共“金融创新”催生出的1.5万家网贷平台,绝大多数同时符合“非法吸收公众存款罪”的四个条件。

换言之,依据中共自己的法律,被中共先“创新”再“清零”的中国P2P平台,从头至尾都是被中共安排来实施“非法吸收公众存款”罪行的工具和傀儡,而受害的就是中国民众和民间财富。

(转自大纪元/责任编辑:叶萍)